ステーブルコインが「利息付与の時代」へ突入:イールドベアリング型ステーブルコインの全体像を読み解く

近頃、USDCの預金で年率12%といった高利回りを謳うプラットフォーム広告を目にするケースが増えている。

これは誇張ではなく、従来ステーブルコインの保有者は事実上「無利息の預金者」とされていた。ユーザーが利回りを得られない一方、発行体は預かった米ドルなどの遊休資金を米国債やコマーシャルペーパーといった安全資産で運用し、大きな利益を享受してきた。USDT/TetherやUSDC/Circleをはじめとする主要ステーブルコインは、こうした収益モデルを長年維持している。

現在、発行体が保持していた収益が利用者に還元される流れが加速する中、USDCを巡る金利競争の激化や次世代の利回り分配型ステーブルコインプロジェクトの増加によって、「利回りの壁」が打ち破られつつある。これにより、トークン保有者が基礎資産の利息を直接受け取れるようになった。この変化はステーブルコインの価値観を根本的に塗り替え、RWAやWeb3領域に新たな成長の起爆剤となる可能性がある。

I. 利回り分配型ステーブルコインとは

利回り分配型ステーブルコインは、裏付け資産が生み出す利息などの収益(米国債、RWA、オンチェーン運用収益等)を保有者に直接分配する設計となっている。これは、USDTやUSDCといった伝統的なステーブルコインが利息収入をすべて発行体のものとし、保有者はドルペッグという価値のみを享受するモデルと一線を画す。

利回り分配型ステーブルコインは、トークンを保有するだけで資産運用が成立する。発行体(Tether/USDTなど)が独占していた米国債の利息収入を、保有者に再分配する仕組みだ。具体例を挙げる。

TetherがUSDTを発行する際、ユーザーはUSDTと引き換えに米ドルをTetherに預け入れる。100億ドル分のUSDTの発行は、Tetherが100億ドルの現金を受け取り、同額のUSDTを発行することを意味する。

Tetherは100億ドルを無利息で調達し、ユーザーには一切の利息を支払わない。一方、その資金を米国債に投資し、リスクなしに利息収入を得ている。

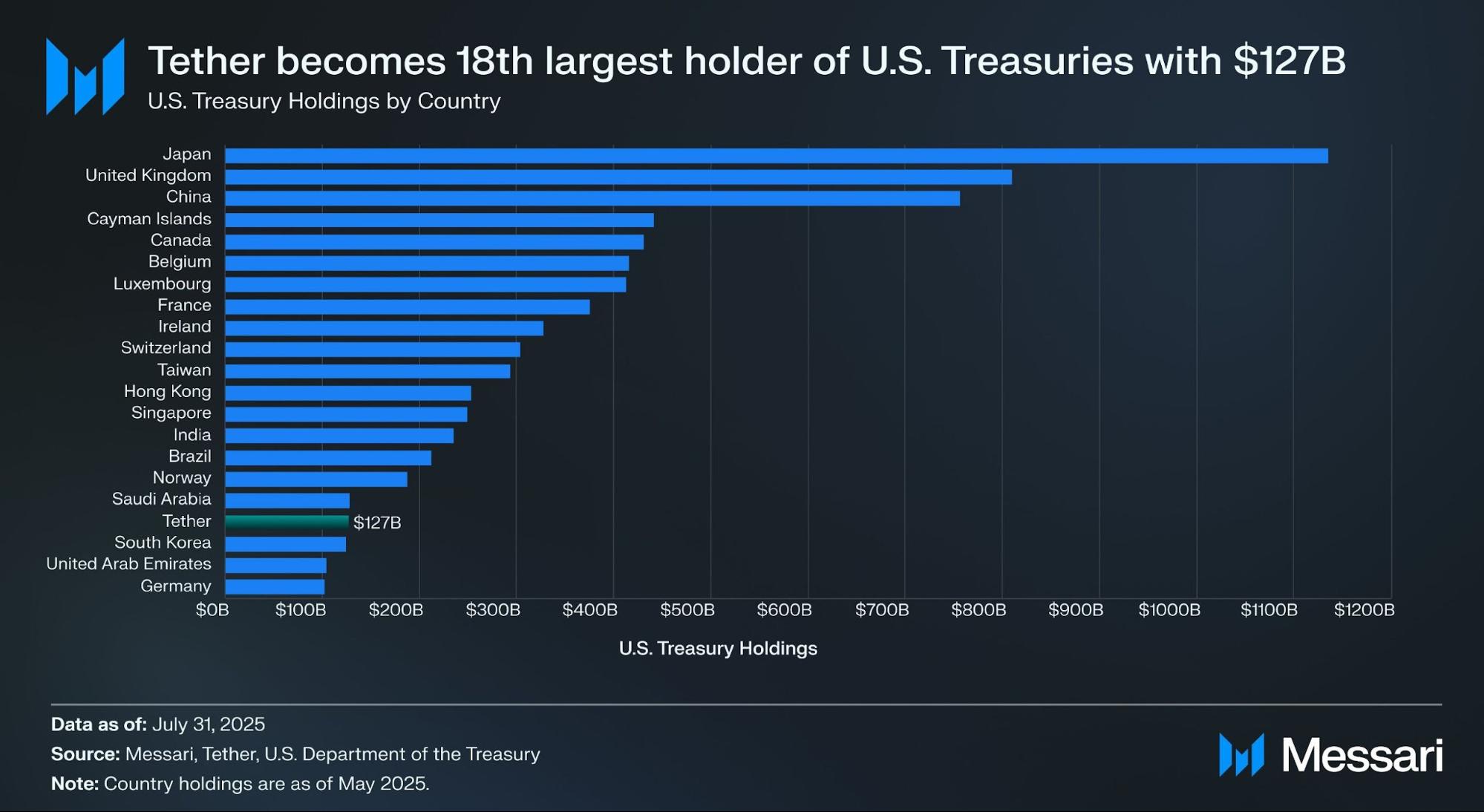

出典:Messari

Tetherの2024年第2四半期アテステーションレポートによれば、直接保有で1,055億ドル、間接保有で213億ドル、計1,570億ドル超の米国政府証券を保有し、世界有数の米国債保有主体となっている。Messariのデータによれば、2025年7月31日時点でTetherは韓国を抜き、世界第18位の米国債保有者となった。

米国債利回りが4%の場合、Tetherは年間約60億ドル(四半期あたり約7億ドル)の金利収入を得ている。2024年第2四半期の営業利益は49億ドルに達しており、このビジネスモデルの収益性の高さが示されている。

imTokenは、現在のステーブルコインの実利用が多様化していることを背景に、用途やニーズごとに複数のサブカテゴリに分類した独自のフレームワークを提唱している(参考:Stablecoin Worldview: How to Build a User-Centric Stablecoin Classification Framework?)。

imTokenの分類では、利回り分配型ステーブルコインは定期的に収益が得られる特別なサブカテゴリと位置付けられ、以下の2タイプに分類される。

- ネイティブ利回り型ステーブルコイン:保有するだけで自動的に利息が付与される(貯蓄口座のようなイメージ)。例:USDe/USDS

- 公式利回り機能付きステーブルコイン:自動的な利息付与はないが、発行体やプロトコルが公式に利回りチャネルを用意しており、利用者はセービングプロトコル(DAIのDSR等)への預け入れやステーキング、利回り付与型トークンへの交換などの追加操作を行うことで利息を得る。例:DAIなど

2020~2024年が「拡大期」だったとすれば、2025年は「配当期」といえる。コンプライアンス、利回り、流動性のバランスを兼ね備えた利回り分配型ステーブルコインは、今後ステーブルコイン分野で次の1兆ドル規模の主役になる可能性がある。

出典:imToken公式サイト

II. 注目すべき利回り分配型ステーブルコインプロジェクト

多くの利回り分配型ステーブルコインは米国債のトークン化と密接に結びついている。ユーザーが保有するオンチェーントークンは、カストディアンが保管する米国債に裏付けられており、低リスク・利回り資産である米国債の特徴を残しつつ、暗号資産ならではの高流動性やDeFiでの活用(レバレッジ、レンディング等)も実現している。

MakerDAOやFrax Financeといった既存の大手プロトコルに加え、Ethena(USDe)やOndo Financeといった急成長スタートアップも参入し、純粋なプロトコル型からCeDeFiなどのハイブリッド型まで多彩な市場が形成されている。

EthenaのUSDe

利回り分配型ステーブルコインの注目を牽引しているのがEthenaのUSDeである。直近では初めて流通供給が100億ドルを突破した。

現在、Ethena Labsの公式サイトでUSDeの年率利回りは9.31%と表示されており、過去には30%を超えたこともある。主な利回り源泉は以下の通り。

- ETHのリキッドステーキングデリバティブ(LSD)によるステーキング収益

- パーペチュアル先物のデルタニュートラルポジションによるファンディング収益

ステーキング収益は概ね4%前後で安定しているが、デルタニュートラルポジションによる収益は市況要因により変動する。そのためUSDeの年率利回りはマーケット全体のファンディングレートや投資家心理に連動して変動する。

出典:Ethena

Ondo FinanceのUSDY

RWA分野で存在感を強めるOndo Financeは、伝統的な固定金利債券商品をオンチェーン市場に持ち込むことを得意とするプロジェクトである。

同社のUSD Yield(USDY)は、短期米国債と預金を担保にしたトークン化ノート。証券型トークンであるため、保有時に本人確認を求められることなく利回りを得られる。

USDYは米国債と同様な資産エクスポージャーをオンチェーン投資家にもたらし、DeFiレンディングやステーキングなどの仕組みに統合して運用益を拡大できる。事実上、オンチェーン型のマネーマーケットファンドの代表例である。

PayPalのPYUSD

2023年に登場したPayPalのPYUSDは、コンプライアンスと決済用途を重視したステーブルコインであり、Paxosが発行し、ドル預金と短期米国債で1:1担保されている。

2025年には、PayPalが一部カストディアンバンクや米国債投資口座と提携し、PYUSD保有者に対して利回り還元の仕組みを試験導入。裏付け資産(米国債や現金同等物)から生じる利息の一部がトークン保有者にも分配され、決済と投資という2つの価値を併せ持つイノベーションとなった。

MakerDAOのEDSR/USDS

分散型ステーブルコインの老舗であるMakerDAOは、DSR(DAI Savings Rate)を発展させたUSDSを導入した。ユーザーはトークンをプロトコルに預けるだけで米国債利回り連動の利息が自動付与される。追加の手続きは不要。

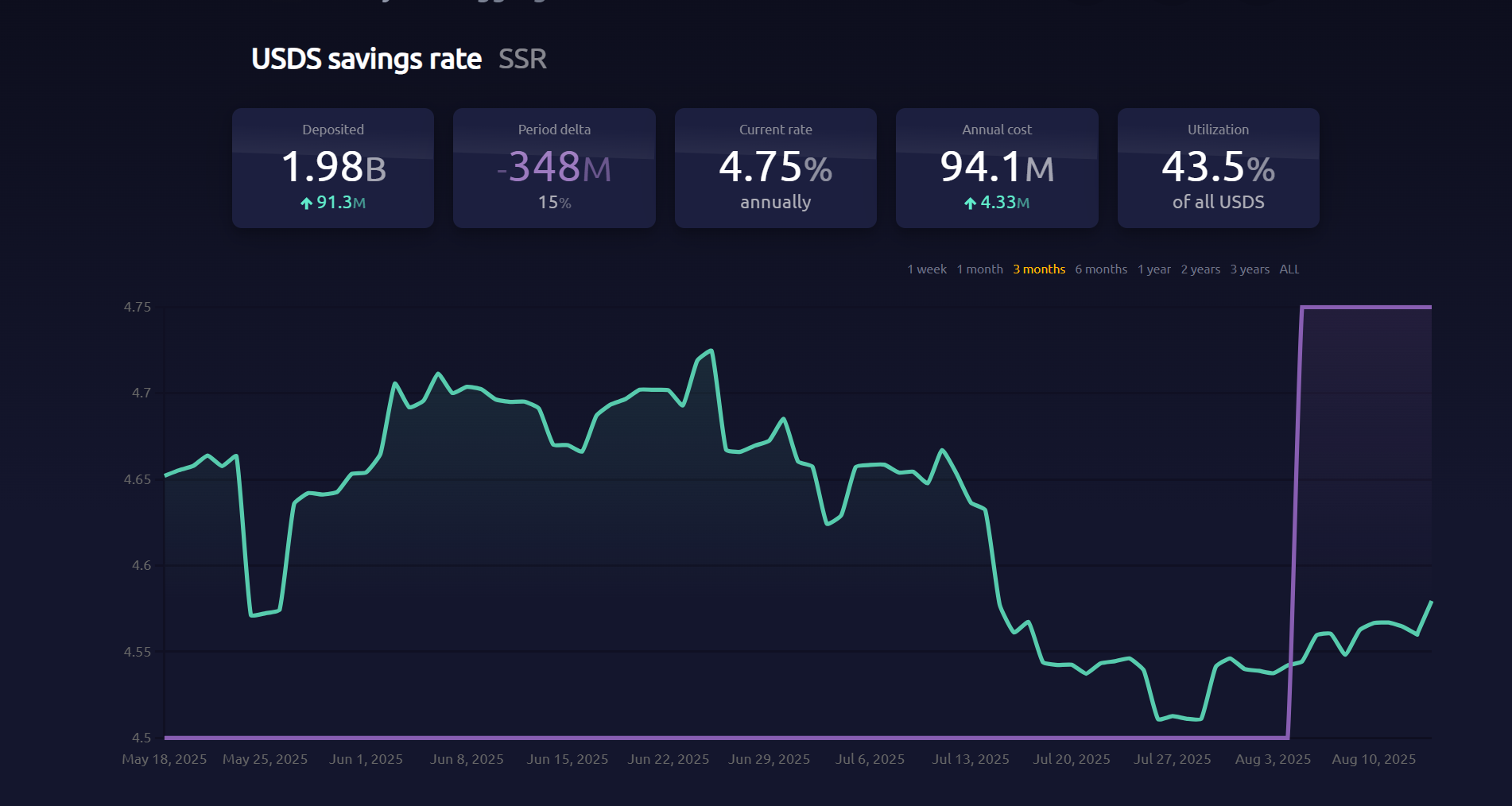

現状のDSRは4.75%で、預入総額は約20億トークンに達している。MakerDAOはDSRのブランドをUSDSへと刷新し、DeFiネイティブなステーブルコイン基盤から、より広範なRWA利回り分配プラットフォームへと転換を図っている。

出典:makerburn

Frax FinanceのsFRAX

Frax Financeは連邦準備制度との連携を目指し、Fedマスターアカウント申請まで進めてきた。sFRAX Vaultでは米国債利回りを活用し、カンザスシティのLead Bankと提携して証券口座経由で米国債を取得、Fedレートに連動した利回り最適化を図っている。

現在、sFRAXのステーキング総額は6,000万を超え、年率利回りは約4.8%となっている。

出典:Frax Finance

すべての利回り分配型ステーブルコインが持続成長できたわけではない。例えばUSDMプロジェクトは清算を発表し、新規ミントが完全停止、償還も期間限定での受付となっている。

ほとんどの利回り分配型ステーブルコインは短期米国債やレポ等を裏付け資産とし、4~5%程度の市場利回りを提供しており、現行の米国債水準と一致する。今後、CeFiや規制下カストディアン、DeFiプロトコルの新規参入が進むことで、ステーブルコイン市場でのポジションは一層強固になる。

III. ステーブルコインの利回り拡充をどう評価すべきか

利回り分配型ステーブルコインが安定した利回りを持続できるかは、裏付け資産の健全な運用管理にかかっている。利回りの多くは米国債や各種RWAといった超低リスク・安定収益資産に由来する。

リスク面では、米国債は米ドル現金と同等の安全性を保ちつつ、年4%以上の利回りを実現できる。高金利期にはプロトコルが米国債運用で得た利息から運営コストを差し引き、残りをトークン保有者に分配することで、「米国債利息 → ステーブルコイン利用拡大」の収益サイクルが形成される。

ステーブルコインを持つこと自体が所有証明となり、裏付け米国債から得られる利回りの分配権が得られる。米国債の中短期利回りが4%以上の環境下では、米国債裏付け型ステーブルコインの多くが4~5%の金利を提供している。

「保有するだけで稼げる」この新モデルは魅力的である。個人投資家は遊休資金を有効活用でき、DeFiプロトコルは質の高い担保資産として各種レバレッジ・レンディング・パーペチュアル商品への導入が進み、機関もコンプライアンスと透明性の高いオンチェーン運用でコスト削減と効率向上が実現する。

利回り分配型ステーブルコインは、今後RWA分野で最もアクセスしやすく拡張性の高いユースケースとなる。RWA型債券や米国債担保ステーブルコインの市場成長は著しく、オンチェーンプロジェクトから決済大手、ウォール街系新勢力まで業界競争が激化している。

今後の米国債金利動向に関わらず、この「高利回りサイクル」を背景とした利回り分配型ステーブルコインブームは、ステーブルコインの評価軸を「ドルペッグ」から「配当」へと大きくシフトさせた。

この転換点はステーブルコイン業界史のマイルストーンであるだけでなく、暗号資産と伝統金融の融合における歴史的分岐点となる。

免責事項:

- 本記事は[TechFlow]より転載されたものであり、著作権は原著者[imToken]に帰属する。転載等についてのお問い合わせは、Gate Learnまでご連絡いただきたい。弊社方針に基づき迅速に対応する。

- 免責事項:本記事内の見解・意見は著者個人のものであり、投資助言を構成するものではない。

- 本記事の他言語版はGate Learnチームが翻訳している。Gateの適切な引用なしでの転載・配布・盗用を禁じる。

関連記事

ステーブルコインとは何ですか?

USDeとは何ですか?USDeの複数の収益方法を公開します

Yalaの詳細な説明:$YUステーブルコインを媒体としたモジュラーDeFi収益アグリゲーターの構築

USDT0とは何ですか

キャリートレードとは何ですか? そして、それはどのように動作しますか?